Nessa seção você fica por dentro do resultado dos investimentos e de diversos outros detalhes sobre o desempenho do Plano II em 2024. Além disso, confere um balanço do ano por nossos gestores e uma projeção para 2025.

I

I

Plano

importante

Plano de Benefícios II, por ser estruturado na modalidade de contribuição variável (CV), é segregado em duas classes distintas:

Classe Benefício Definido (BD) - reservas dos assistidos que recebem benefício de forma vitalícia;

Classe Contribuição Definida (CD) - reservas dos participantes ativos e os assistidos que recebem renda financeira.

Sendo assim, nesta seção você encontrará os resultados do Plano II com a segregação indicada acima, bem como, quando aplicável os resultados consolidados.

Cenário

econômico

Em 2024, o cenário para investimentos, foi marcado por inflação elevada nas principais economias desenvolvidas, conflitos geopolíticos e eleições nos Estados Unidos.

Os Bancos Centrais, especialmente o Federal Reserve dos EUA, mantiveram uma política monetário cautelosa, num processo de equilíbrio do crescimento econômico com a necessidade de controlar a inflação. As preocupações fiscais cresceram, especialmente com o aumento do protecionismo e as restrições à imigração. Por outro lado, os grandes incentivos fiscais e investimentos em empresas de tecnologia atraíram investidores de todo o mundo, fortalecendo ainda mais o dólar.

O Banco Central da China (PBoC) iniciou um ciclo de incentivos à economia, com cortes nos juros de curto e médio prazo e no depósito compulsório. No mais, os dados mostraram o consumo mais resiliente do que esperado, impulsionado por medidas governamentais de subsídios a eletrodomésticos e automóveis.

Já a zona do Euro teve uma recuperação modesta no setor de serviços e não conseguiu compensar a desaceleração mais profunda na indústria durante este ano. O Banco Central Europeu (BCE) deve permanecer reduzindo a taxa de juros para cerca de 2%, já que a inflação está aparentemente sobre controle.

Durante o ano de 2024, as tensões se elevaram na Guerra entre Rússia e Ucrânia, influenciando fortemente o comércio global. O desvio de cadeias de suprimentos se consolidou, com empresas buscando diversificação geográfica para reduzir riscos.

A economia do Brasil em 2024 foi marcada pela alta do PIB (Produto interno Bruto), superando as expectativas iniciais, impulsionado pelos setores de serviços, indústria e agropecuária. Outro destaque positivo foi o nível de desemprego que atingiu mínimas históricas.

Por outro lado, também foi um ano com inflação pressionada acima do teto da meta do Banco Central (BC), principalmente pela alta dos preços de alimentos e energia elétrica, forçando a retomada do aumento do ciclo de alta dos juros, com Selic encerrando o ano em dois dígitos (12,25%).

Uma passagem relevante de 2024 foi a divulgação do pacote fiscal de corte de gastos, para assegurar o cumprimento dos limites de despesas estabelecidos pelo novo arcabouço fiscal, que veio aquém da avaliação do mercado e aliado ao crescimento das desconfianças com a política fiscal refletiram em forte desvalorização do real, na marca de 30% desde o início do ano e intervenções do Banco Central nos últimos meses.

expectativa

2025

Para o Brasil, o cenário macroeconômico continuará bastante desafiador. A política fiscal seguirá no foco das atenções. Além disso, com uma atividade econômica aquecida e uma taxa de desemprego na mínima, pode haver maior pressão inflacionária. Isso exigirá que o Banco Central, sob nova diretoria, tome decisões mais contracionistas em relação à taxa de juros, com o mercado já precificando cerca de 15%. A credibilidade da política fiscal é crucial para as dinâmicas econômicas, especialmente nas relações entre inflação, atividade econômica e taxa de juros. As próximas ações do governo serão essenciais para garantir a estabilidade macroeconômica e o crescimento sustentável a longo prazo.

No cenário internacional, as incertezas geradas pelas declarações do novo presidente dos Estados Unidos, Donald Trump, principalmente sobre os possíveis aumentos das tarifas, podem ocasionar um choque de oferta e pressionar ainda mais a inflação. Tanto nos Estados Unidos quanto na Zona do Euro, deve-se observar a manutenção do processo desinflacionário.

rentabilidade

2024

O cenário 2024 se manteve adverso nos mercados globais e local, impactando os resultados dos planos. Na renda fixa, o movimento de alta nos juros ao longo de 2024 impactou negativamente o desempenho de títulos de longo prazo marcados a mercado. Por outro lado, à maior alocação em ativos indexados ao CDI diminuiu as perdas no segmento. Na renda variável, o Ibovespa, principal índice da bolsa de valores brasileira, encerrou o ano com queda de -10,4%, o pior desempenho desde 2021, pressionado pela alta dos juros no Brasil e expectativa de juros mais elevados na economia americana. Desta forma, a retração das ações também foi detratora de desempenho nos resultados dos planos. Dos segmentos que contribuíram positivamente, os investimentos no exterior acumularam ganhos, devido à valorização do dólar e um ano de performance positiva dos fundos globais.

Confira no gráfico abaixo a rentabilidade do Plano em 2024 e em 36 meses, comparado com a meta, poupança e CDI:

Números em porcentagem (%)

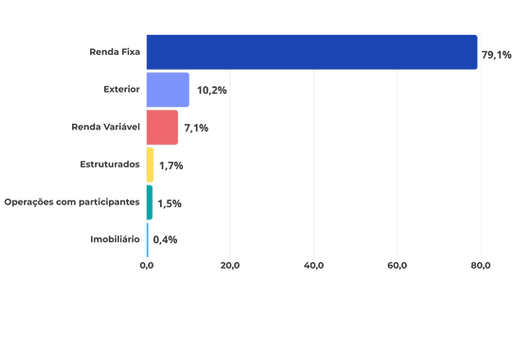

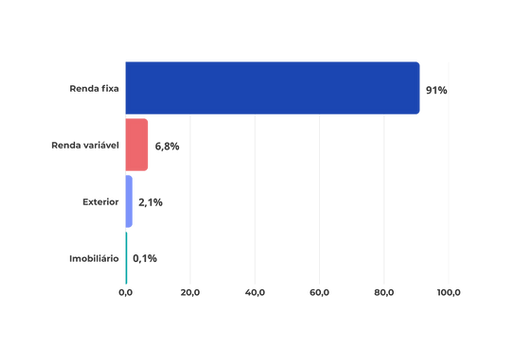

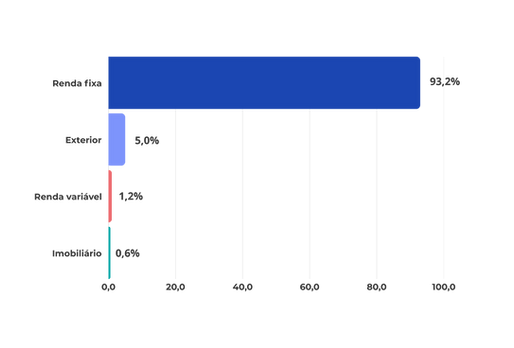

DISTRIBUIÇÃO DOS INVESTIMENTOS POR SEGMENTO E POR CATEGORIA DE ATIVO

Durante o ano de 2024, o movimento de saída dos fundos multimercados, imobiliários e redução de renda variável implementada pela Diretoria de Investimentos reduziu o risco e melhorou a saúde financeira dos planos, considerando o perfil de maturidade e volatilidade do mercado.

Confira nos gráficos abaixo a distribuição por segmento:

Plano II (CD)

Plano II (BD)

PGA

Quer saber mais detalhes?

Clique no botão abaixo para baixar as tabelas completas

Resultado da Política de

investimentos

As diretrizes da Política de Investimentos são essenciais para a estabilidade dos planos no longo prazo, considerando a previsibilidade do retorno e dos fluxos de recebimentos, entretanto o reinvestimento e o monitoramento constante do cenário macroeconômico, capturando oportunidades raras de taxas, compõem carteiras com resultados consistentes. Neste contexto, os movimentos táticos e estratégicos contribuirão para preservação do capital neste ano turbulento. Os desenquadramentos que tivemos, foram passivos, ou seja, por razão da valorização dos ativos de renda variável, que considerando as condições de mercado e reduções, estão em processo de enquadramento de forma natural.

Clique no botão abaixo para baixar o documento completo com o resultado da Política de investimentos do Plano II.

EVOLUÇÃO DAS

OPERAÇÕES com

participantes

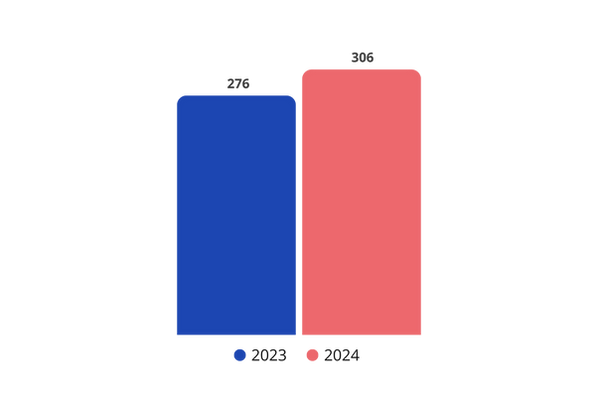

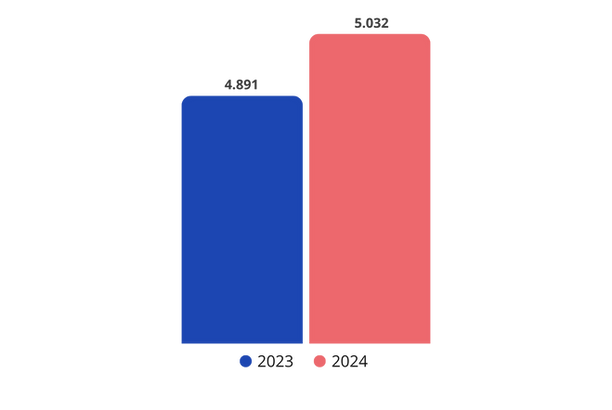

A carteira consolidada de Empréstimos registrou crescimento de 7,68% em 2024. Alinhada à capacidade administrativa e tecnológica que estão em constante aprimoramento para oferecer este apoio financeiro, mantendo a opção de crédito aos participantes de forma ágil e prática.

Confira mais detalhes do Plano II nos gráficos abaixo:

Saldo da Carteira

(Quantidade de Contratos)

Saldo da Carteira (Valores)

Em R$ MIL

%20%20-%20PLANO%20II.png)

%20-%20PLANO%20II%20(2).png)

Valores Concedidos

Em R$ MIL

Quantidades Concedidas

Saldo da Carteira (Valor)

Em R$ MIL

.png)

Saldo da Carteira (Quantidade)

investimentos

Composição das despesas de

A apresentação das informações relativas as despesas de investimentos são custos com administração dos recursos, que tem por objetivo demonstrar o desembolso realizado pela Fundação na realização da gestão interna e externa dos investimentos.

Em 2024, a BRF Previdência manteve fundos exclusivos e condominiais de acordo com cada estratégia. Neste ano de desafios e incertezas, a Diretoria de Investimentos decidiu, com base em estudos e projeções, pela saída do segmento de multimercados e fundos imobiliários, e direcionamento destes recursos em investimentos mais conservadores do segmento de renda fixa. Resultando na redução de custos proporcionais à esta mudança de alocação de recursos, nas respectivas às taxas e despesas.

Limites de aplicação

para 2025

A BRF Previdência atualizou os estudos de ALM (Asset Liability Management), que é a técnica de gestão de riscos que utiliza instrumentos financeiros para equilibrar ativos e fluxo de passivos, buscando maior rentabilidade, segurança e otimização do portfólio de investimentos para os planos FAF e Plano II BD. E para os demais planos, adequando-se às suas características e especificidades, através da fronteira eficiente de Markowitz, definiu-se as melhores diretrizes de investimentos, com maior retorno e menor risco, avaliando as oportunidades e as expectativas macroeconômicas para os próximos 5 anos.

Em linhas gerais, destacam-se como principais alterações:

Aumento de alocação em Renda Fixa

Aumento do limite superior do segmento de Investimento no Exterior

Redução da alocação objetivo em Renda Variável

Redução da alocação no segmento de Estruturados e Imobiliário

Possibilidade de aumento de títulos públicos atrelados à inflação sem risco de mercado (marcação na curva), mediante estudos de adequação e especificidades de cada um dos planos.

Ativos em

default

Em 2024 sofremos com os eventos de rebaixamento de nota (rating) de alguns ativos de crédito, através de fundos de gestão terceirizada, trazendo a desconformidade com a Política de Investimentos. A legislação previdenciária classifica como desenquadramento passivo e a Fundação segue com o fluxo de desinvestimento, considerando as condições de mercado e liquidez.

Aspectos socioambientais e de governança corporativa são avaliados no processo de análise e monitoramento dos investimentos, por meio de fornecedores ou prestadores terceirizados (gestoras de recursos). Isso inclui a seleção, pontuando os critérios de compromisso ASG, alinhados à Política de Investimentos.

Observações de princípios

socioambientais

Revisão dos regulamentos

Em 31/10/2024, o Conselho Deliberativo da BRF Previdência aprovou a proposta de revisão dos regulamentos dos Planos II, III e FAF. As alterações propostas têm como objetivo aprimorar a gestão dos planos e garantir conformidade com a legislação vigente.

Principais alterações propostas:

Planos II, III e FAF

-

Exclusão de menções expressas sobre formas de custeio: As alterações preveem que o custeio administrativo poderá ser compartilhado entre patrocinadores e participantes, mas sua definição ocorrerá durante a aprovação do orçamento anual e do plano de custeio anual pelo Conselho Deliberativo, conforme permitido pela legislação.

-

Cobrança de custeio administrativo para ex-participantes com saldo a resgatar ou portar: Foi confirmada a possibilidade de cobrança administrativa para pessoas que perderam a condição de participante, mas ainda possuem saldo disponível para resgate ou portabilidade, conforme os regulamentos.

Em cumprimento à legislação vigente, as propostas de alteração foram disponibilizadas para consulta de participantes, assistidos e patrocinadores, juntamente com um quadro comparativo entre o texto atual e a redação proposta. O período de consulta antecedeu o protocolo das alterações junto à Superintendência Nacional de Previdência Complementar (Previc) em no mínimo 30 dias.

Atualmente, os regulamentos encontram-se sob análise da Previc, órgão regulador responsável pelo setor de previdência complementar no Brasil.

Consulta Pública

e Aprovação

Reguladora

Estatísticas

Estatísticas

estatísticas

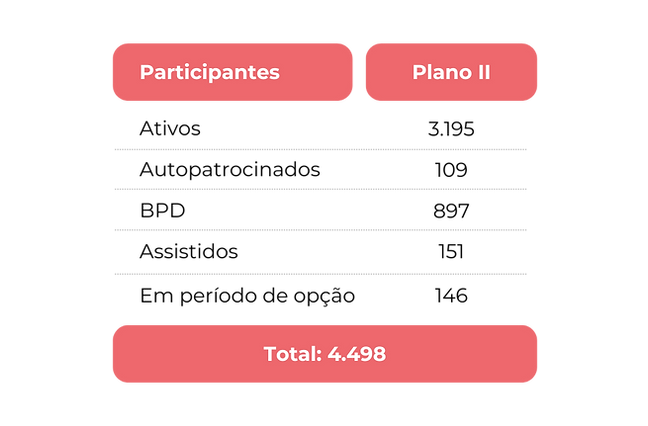

O Plano II encerrou o ano de 2024 com 4.498 participantes, distribuídos conforme o quadro a seguir:

.png)

PAGAMENTOS – BENEFÍCIOS, RESGATES E PORTABILIDADES

O Plano II paga, anualmente, em torno de 1.787 benefícios de aposentadoria, sendo renda mensal. Durante o ano, o plano realizou pagamentos de benefícios que totalizaram

R$ 8,5 milhões a aposentados e pensionistas, conforme detalhado no quadro abaixo.

O Plano II pagou em 2024 R$ 22 milhões relacionados às opções de Resgate e Portabilidade feitas pelos participantes

.png)

Benefícios

Resultado do Plano de

Parcela BD

A parcela BD do Plano II registrou um equilíbrio técnico ajustado negativo no valor de R$ 692 mil, resultado do déficit técnico de R$ 1.157 mil somado ao ajuste de precificação positivo do plano, no montante de R$ 465 mil, conforme apresentado na tabela abaixo.

.png)

A redução do equilíbrio técnico ajustado, em cerca de 588% em comparação com o encerramento de 2023, reflete, em especial, o desempenho dos investimentos no ano, abaixo da meta atuarial do plano.

Apesar de apresentar equilíbrio técnico negativo, o montante está dentro do limite determinado pela legislação vigente, não havendo necessidade de novo plano de equacionamento em 2025.

As provisões matemáticas do Plano II foram calculadas por atuários contratados da Willis Towers Watson Consultoria – WTW, atendendo às normas atuariais e às peculiaridades do Estatuto e Regulamento do plano. De acordo com os atuários, o déficit técnico registrado é de origem conjuntural, não sendo necessário revisar o plano.

HIPÓTESES

ATUARIAIS

O conjunto de hipóteses e métodos atuariais adotados nos cálculos atuariais resultou de um processo de interação entre a consultoria contratada e a BRF Previdência, conforme determinam as redações da Resolução CNPC nº 30, de 10/10/2018, e da Resolução Previc nº 23, de 14/08/2023 e não apresentaram alterações em relação às utilizadas em 2023.

Para a apuração das provisões matemáticas e dos custos foram utilizadas as seguintes hipóteses e métodos atuariais:

.png)

DESPESAS

O Plano de Gestão Administrativa (PGA) é responsável por registrar, de forma contábil, as atividades relacionadas à gestão administrativa da Entidade. O PGA possui um regulamento próprio, aprovado pelo Conselho Deliberativo, que estabelece diretrizes claras para o seu funcionamento. Essas diretrizes estão alinhadas ao Estatuto da Entidade, aos regulamentos dos Planos de Benefícios administrados e à legislação vigente.

Os recursos para a formação do fundo administrativo, denominados como fonte de custeio, bem como as despesas administrativas, são definidos e aprovados anualmente pelo Conselho Deliberativo durante a elaboração do orçamento anual. Nesse processo, também são estabelecidas as metas e indicadores de gestão, os quais são monitorados de forma contínua pelo Conselho Fiscal.

Para o pagamento das despesas administrativas relativas ao Plano II, o PGA utilizou, em 2024, recursos provenientes de diferentes fontes, como:

Contribuições dos patrocinadores;

Taxas de administração;

Resultado do investimento dos recursos vinculados ao plano de gestão administrativa

Adicionalmente, para custeio das despesas com a administração do programa de empréstimos, o Plano II recebeu taxa correspondente relativos aos contratos concedidos e ativos no ano.

A aplicação desses recursos é guiada por uma política de investimentos própria, que estabelece os critérios e estratégias para a gestão dos ativos disponíveis no fundo, assegurando o uso eficiente e sustentável dos recursos.

Execução orçamentária

O orçamento consolidado previsto para as despesas recorrentes de 2024 foi executado com uma economia de 4% em relação ao valor originalmente orçado.

Acompanhe as despesas realizadas e receitas recebidas no exercício para o Plano II e as informações do Consolidado, que se refere as despesas executadas pelo conjunto de planos:

.png)

Conforme estabelecido na legislação e no regulamento do Plano de Gestão Administrativa (PGA), acompanhe os indicadores de gestão apurados em 31/12/2024, referentes ao Plano II e ao Consolidado, que engloba o conjunto de planos de benefícios administrados pela BRF Previdência.

Indicadores de gestão